三井住友銀行/ 家計資産/ 資産運用改革

- 三井住友銀行 米ドル建て定期預金の金利引き上げ

- 家計資産 家計の金融資産2115兆円

- 資産運用改革 米経済・金融関係者向けに講演

▼三井住友銀行 米ドル建て定期預金の金利引き上げ

メガバンクの金利引き上げはアベクロ呪縛からの解放の一歩となるか

三井住友銀行は19日、米ドル建て定期預金の金利を現在の年0.01%から

5.3%に引き上げると発表しました。

アメリカの政策金利は現在5.5%まで上昇しており、

当面こうした水準が続くと見込まれることから、

日米金利差を捉えて個人の外貨預金を取り込む戦略にかじを切る方針です。

いきなりの0.01%から5.3%への引き上げで、しかもそれを三井住友銀行が行いました。

円定期に預けている人は、円高が破滅的に加速するということがない限りは、

米ドル建て定期預金への転換を選ぶはずです。

額にもよりますが転換コストは非常に低いので、この選択は正しいと思います。

今回の方針は既に金利を5%にしていたソニー銀行などに対抗したものとも言えますが、

三井住友銀行はゴールドマン・サックスやSBIとの関係性を活かし、

ドルベースでの資産運用を飛躍的に伸ばすことになるはずです。

今後、急激な円高に進まないとは約束できませんが、

金利の高い米ドル建て定期預金を選んでも損はしないと思います。

しかし、なぜ急にほとんどゼロだった金利が5.3%になったのか。

これまではアベクロの政策に引きずられてきただけで、

円から他国通貨へと替えたえた人も、特に外国人には多かったはずです。

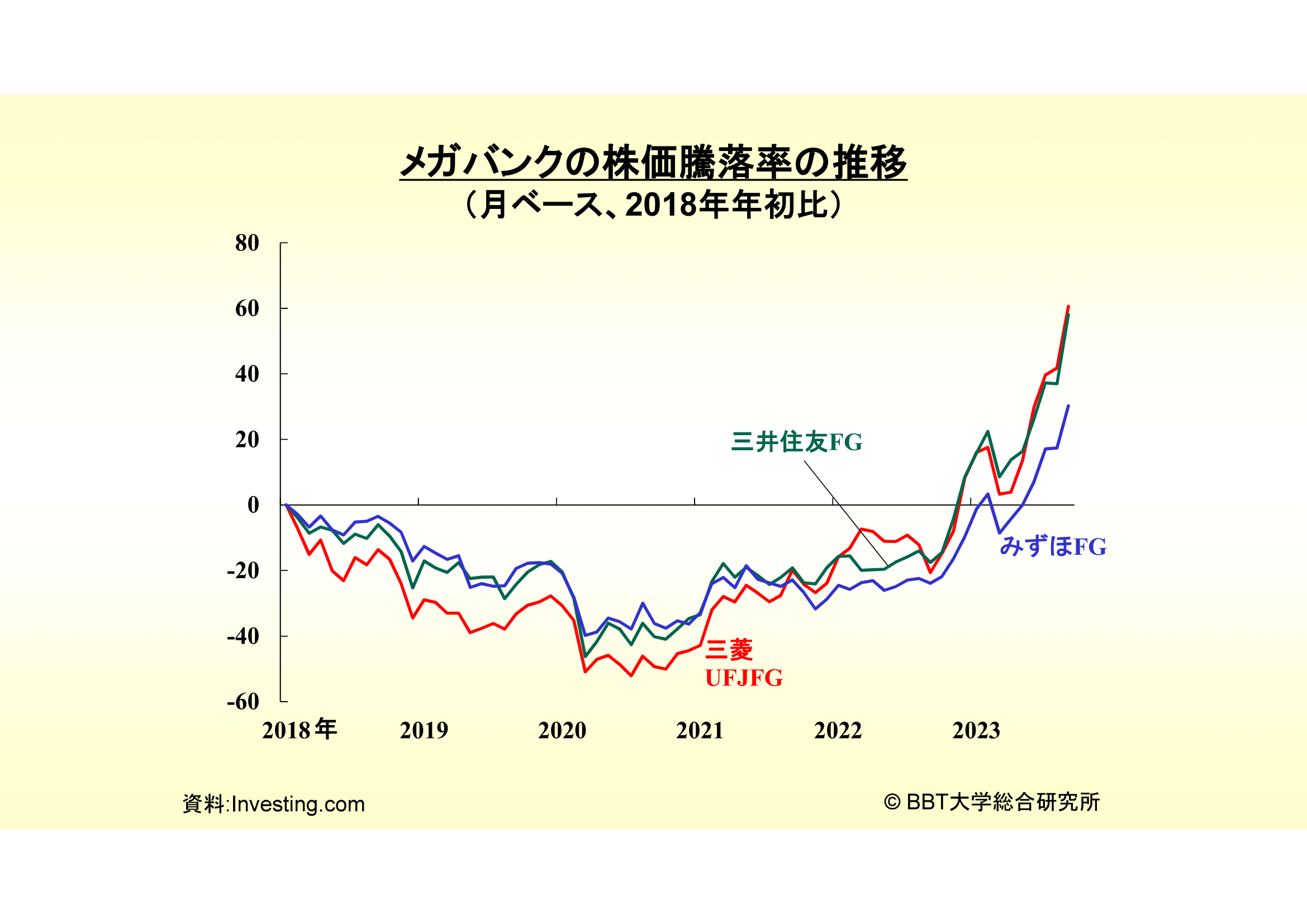

日本の「メガバンクの株価騰落率の推移」によると、非常に調子がよいのが分かります。

平然とこのようなサービスを当行でも行いますというニュースに、

とにかく私は驚かされました。

先日、メガバンクがインドへ業務集約を進めていると報道されました。

IT分野も以前からオフショア化が進み、インドの存在感が増している一方、

内政は国内マイノリティの不満など情勢不安や周辺各国との関係悪化リスクも想定され、

インドへの依存度が高まると地政学的リスクや経済安全保障の観点で

チョークポイントを握られかねないという不安もあります。

しかし私は、インドに詳しくなれば解消できることだと思っています。

中国はいまだ全体主義であり、非常に難しい国です。

全体主義のいい面により鄧小平による一国二制度が成功した後、

習近平は共産党の生き残りがメインであり、

共産党の生き残りにとっては危ないという方向にかじを切りました。

対してインドはよくも悪くも基本的には民主主義であり、選挙も行われます。

選挙には不安要因はあるものの、

モディ氏による政権が2回続いたことでグローバルサウスの右代表とも言われ、

インドの良さを認めた企業も増えています。

インドにはヒンズー教、イスラム教などの宗教対立があり、

またカースト制も依然として根付いています。

しかし優秀なインド人も少なくなく、

世界的大企業のトップになれる実力のある人材の多くを輩出しています。

そして印僑は、オーストラリア、カナダ、アメリカ、

イギリスなど世界中に分布しており、イギリスではインド系首相が誕生しました。

私も90年代からインドの三つの会社と合弁を行ってきましたが、

これからはインドを深く理解し、リスクがあることも踏まえて

インドに傾斜してくことを企業としては考える必要があると考えます。

▼家計資産 家計の金融資産2115兆円

日本が金利5%にするのは今である

日銀が20日に発表した2023年4月から6月期の資金循環統計によりますと、

6月末時点の家計の金融資産は前年度期4.6%増加の2115兆円でした。

過去最高大幅に更新し、初めて2100兆円を超えたもので、

現預金が引き続き過半を占めた一方、

株高を背景に株式や投資信託の保有残高が拡大したことなどが要因です。

重要なことは、それほど景気が良いわけではないのに家計の個人金融資産が

2100兆円を超え、半分以上が現預金であるということです。

私は金利を5%にしろと言い続けています。

2000兆円で金利が5%であれば、利息は100兆円です。

亀井元金融相主導によるモラトリアム法以来、

借りまくっておかしくなっている企業を守ろうとする姿勢は変わっていません。

しかし金利が5%になれば、大きく好転するはずです。

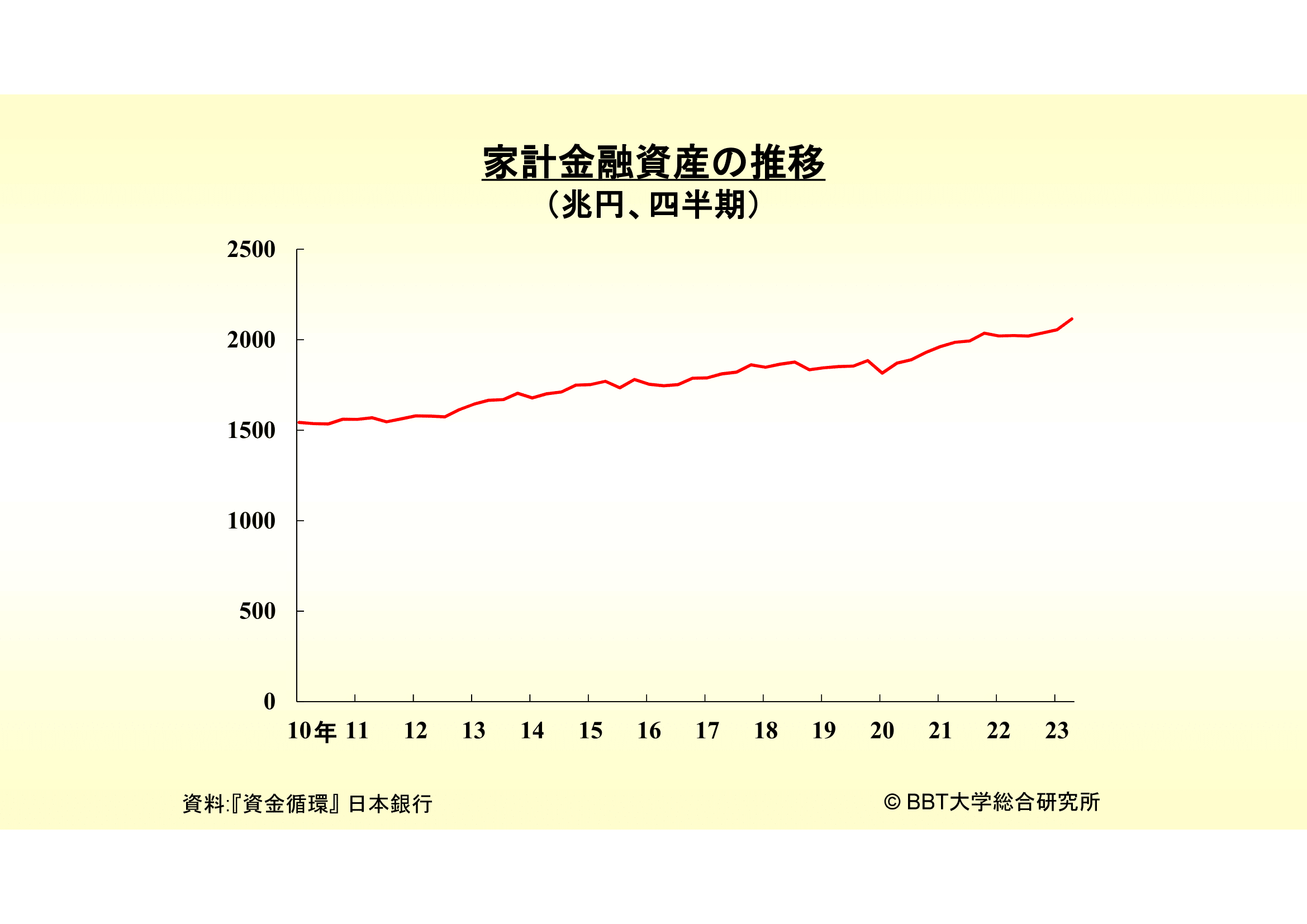

「家計金融資産の推移」のグラフによると、

不況で低迷している割には家計資産は余っています。

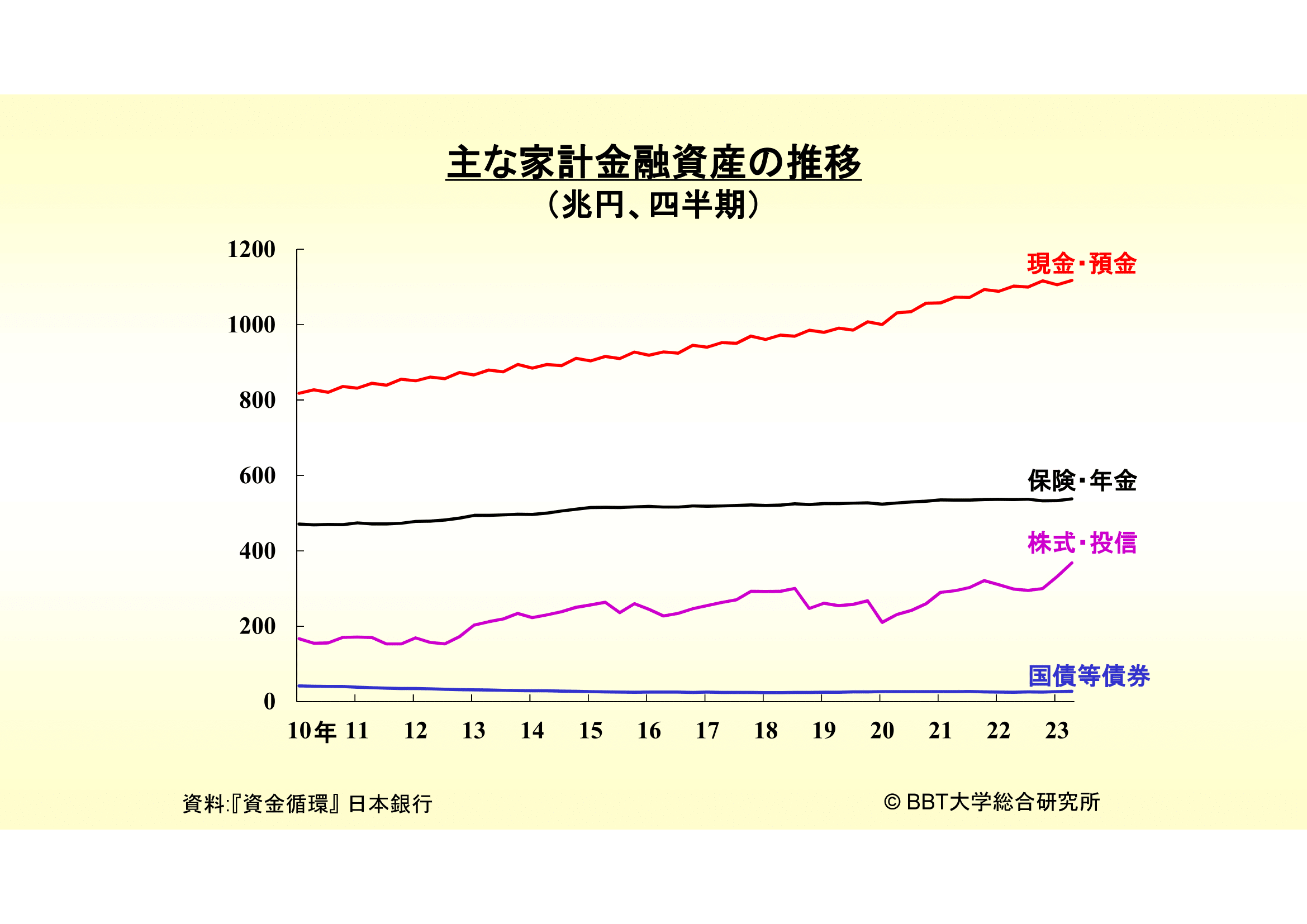

「主な家計金融資産の推移」を見ても、保険・年金ではなく現預金が伸びています。

皆さんは、2022年のサウジアラビアの原油輸出量が幾らか知っていますか。

おおよそ45兆円です。

世界中がうらやましくなる金額です。

例えば銀行に眠っている現預金2000兆円の5%は100兆円で、

サウジアラビア原油輸出量の2倍です。

日本には眠った資金があります。そういう発想をしなくてはなりません。

今は金利が0.1%であり、日本政府がわれわれのチャンスを奪っています。

今こそ国が5%の金利にすれば、

中高齢者は高級料理を毎日食べられるほどの使い切れないお金を得られるのです。

▼資産運用改革 米経済・金融関係者向けに講演

岸田総理の夢である金融に強い海外人材の日本誘引は幻か

岸田総理大臣は21日、アメリカの経済・金融関係者に向けた講演を行いました。

その中で、去年打ち出した資産・所得倍増プランを念頭にNISAの拡充などに

取り組んできたことを説明するとともに、今後はさらなる取り組みとして、

資産運用特区をはじめとした各種の規制改革を通じ、

運用能力が高い海外人材の受け入れなどを積極化する考えを強調しました。

この講演は金融機関の名だたる人を集めてニューヨークで行われるも、

具体的なことは何も分かりませんでした。

運用能力の高い海外人材は、言葉や制度の問題がありますので日本ではなく

シンガポールに魅力を感じています。

また超高所得者である彼らに対して、日本は所得税を課さないのでしょうか。

岸田氏に質問をぶつけても、日本に来てください、英語での手続きも可能ですと、

的外れな回答をするばかりでした。

しかし問題はそこではありません。彼らが期待する条件が実現するか否かです。

かつては香港、そして今はシンガポールやアメリカ・ボストンに投資家が集まっています。

大手機関投資家向け金融機関、ステート・ストリートはボストンコモン近くに本社があり、

イギリスではエディンバラが注目のエリアです。

そのような地域と同様の「自由」が、果たして日本で実現できるのか。

海外の優良人材に来てくれと頼んでみても、日本を選ばない理由があります。

岸田氏はちゃんとその理由を調べたことがあるのでしょうか。

私は今回の講演を聞いて、岸田氏が何をやりたいのかが全く分かりませんでした。

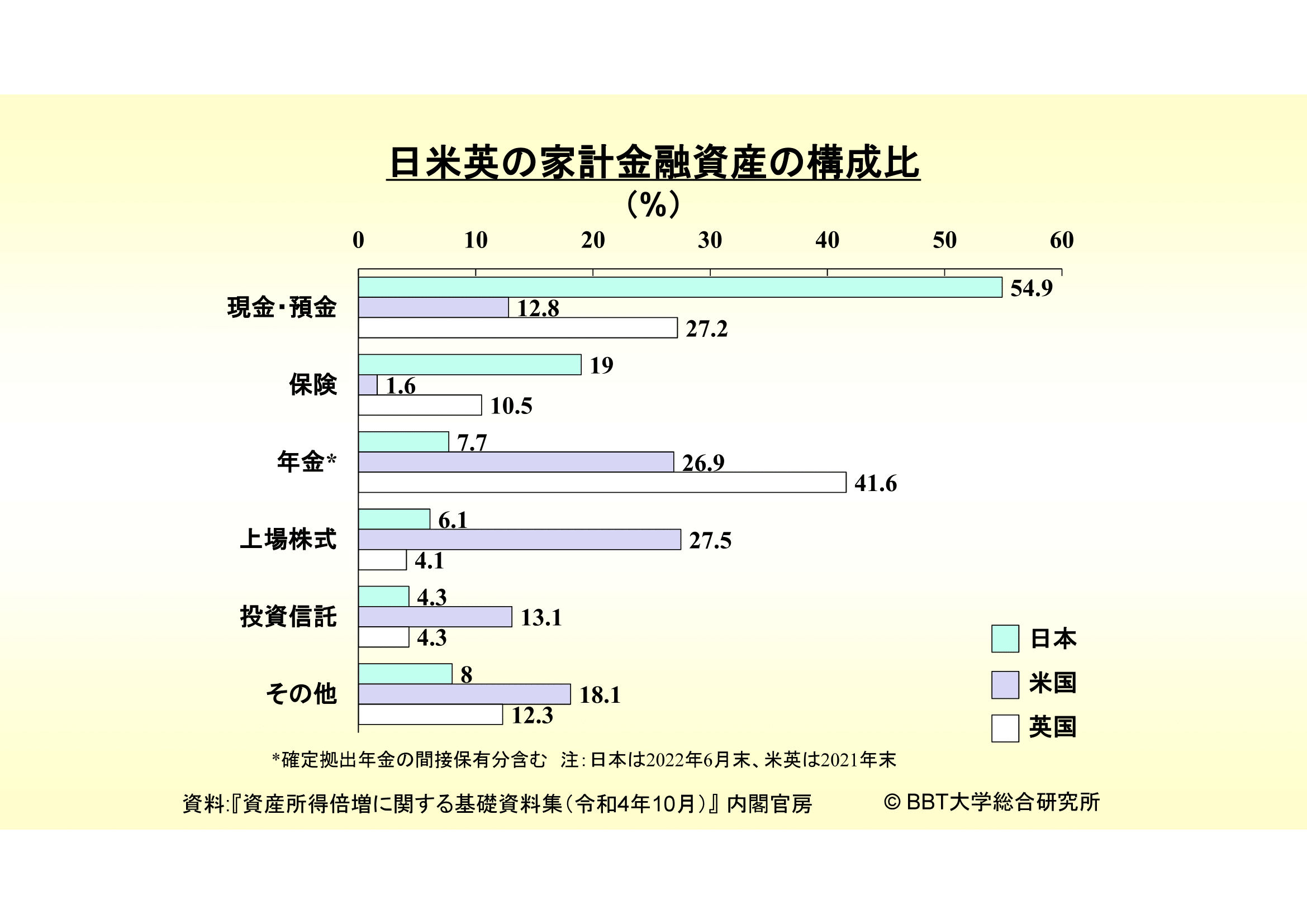

「日米英の家計金融資産の構成比」のグラフによると、

日本の現預金は50%を超えています。

塩漬けされている現預金が、アメリカ並みに運用に回されることを政府は望んでいます。

そして「日本の確定拠出年金加入者数」は個人型が2017年より大幅に増えましたが、

「日本の確定拠出年金加入者の商品選択割合」は預貯金が3割近く、

個人型では外国株式型が24.5%などある程度の集中が見られ、

また商品数も豊富ではありません。

しかし海外ではさまざまな商品が提供されています。

日本人は日米貿易戦争の頃、円を外貨に換えて大損した人が多くいました。

高齢者の中にはドルに換えて痛い目に遭った人が多くいるために、

低い利率でも元本を失わないほうがいいという考えに縛られています。

ここで少しウェルスナビについてお話しします。

ウェルスナビはAIを利用した私情の入らない資産運用が特徴で、

わが家では現在、息子が20%、私と妻は15%で運用しています。

私の友人が1年半前にウェルスナビで運用を始めて今25%になったそうです。

私はすぐに解約して25%分のもうけを得て、

再度ボラティリティの高いときに元本でスタートすることを提案しましたが、

その友人は利益確定をしても今、使い道はないそうです(笑)

ウェルスナビはリスク設定を行えば、

あとはロボットが自動的に分散して運用してくれます。

いつ退会してもいいし、今日すぐ始めてもいい、

全部下ろして組み直して元本だけ戻してもいい。

そういう意味では定期預金と全く違うシステムです。